Onderzoek: Zzp'er met laag inkomen amper bezig met pensioen

Laatst geüpdatet

13 september 2023

Leestijd

5 minuten

- Laatst geüpdate: 13 september 2023

- Leestijd: 5 minuten

Zzp’ers moeten hun pensioen helemaal zelf regelen. Of en op welke manier ze dat daadwerkelijk doen, blijkt sterk afhankelijk van hun besteedbaar inkomen. Zzp'ers met een lager inkomen zijn veel minder actief bezig met hun pensioen dan degenen die meer verdienen. Bovendien kennen ze de fiscale regels slechter en hebben ze amper een beeld van hoeveel geld ze op hun oude dag kunnen verwachten.

Dat blijkt uit onderzoek van Knab onder 1.654 zzp’ers naar aanleiding van de nieuwe pensioenwet die sinds 1 juli van kracht is. Alle respondenten zijn fulltime zzp’ers, dat wil zeggen dat ze er geen baan in loondienst bij hebben.

Tip: Sinds juni bekeken ruim 4.000 zzp'ers ons webinar over hoe je je pensioen slim kunt regelen. Financieel Expert Oskar Barendse legt op een begrijpelijke manier uit welke (fiscaal aantrekkelijke) opties je hebt. Maar liefst 96% van de kijkers geeft aan iets nieuws geleerd te hebben.

Besteedbaar inkomen

In dit onderzoek maken we onderscheid op basis van besteedbaar maandinkomen. Dat is het inkomen dat de zzp'er maandelijks overhoudt na aftrek van belasting en sociale premies. De inkomensverdeling van de zzp'ers in ons onderzoek is:

- Minder dan € 2.000: 34%

- € 2.000 tot € 3.000: 28%

- € 3.000 tot € 4.000: 17%

- Meer dan € 4.000: 21%

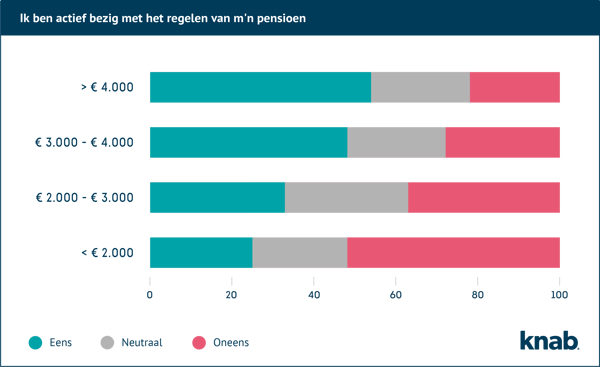

Meeste zzp'ers niet actief bezig met regelen pensioen

Uit het onderzoek blijkt dat 38% van alle ondervraagde zzp'ers actief bezig is met het regelen van het pensioen. Maak je onderscheid op basis van de besteedbare inkomens, dan ontstaan flinke verschillen. Zo zegt 54% van de zzp'ers met een besteedbaar inkomen boven de € 4.000 per maand aan actief te zijn met zijn of haar pensioen. Bij zzp’ers in de laagste inkomensklasse ligt dat percentage ruim de helft lager op 25%.

Financieel Expert Oskar Barende: "Hier zie je de beruchte financiële kloof ontstaan en steeds groter worden. Mensen met lagere inkomens denken minder vaak aan later en zijn vooral bezig met vandaag. Toch is dat zonde. Juist de lagere inkomens doen er goed aan om zo vroeg mogelijk te beginnen met geld opzijzetten voor later, ook al is het maar telkens een klein beetje. Hoe eerder je begint des te langer je geld de tijd heeft om door te groeien naar een mooi vermogen."

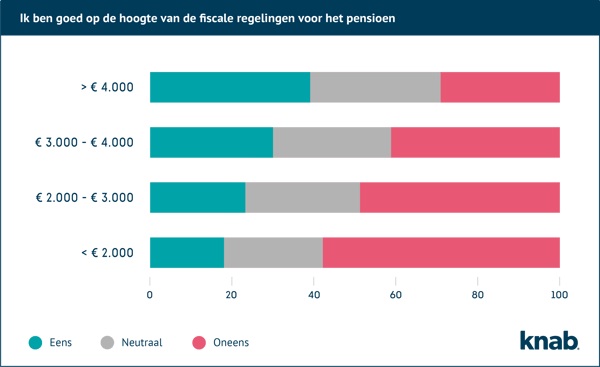

Ook kennis fiscale regelingen inkomensafhankelijk

Om geld op een slimme manier opzij te zetten voor het pensioen, is het belangrijk dat je de beschikbare fiscale regelingen kent. Spaar of beleg je via zo’n regeling? Dan betaalt de overheid - via belastingvoordelen - immers mee aan je pensioen. Uit het onderzoek blijkt dat slechts 26% van alle ondervraagden goed op de hoogte is van de fiscale regelingen rondom pensioen.

Ook hier zie je duidelijke verschillen tussen de inkomensniveaus. Zo zegt slechts 18% van de zzp'ers met een laag besteedbaar inkomen goed op de hoogte te zijn van de fiscale pensioenregelingen. Een percentage dat bij de hoogste inkomens weliswaar ruim twee keer zo hoog ligt (39%), maar ook in die groep kent een meerderheid de fiscale mogelijkheden dus niet goed.

Meeste zzp'ers kennen begrip 'jaarruimte' niet

Oskar Barendse: “In de huidige pensioenwet is ‘jaarruimte’ een belangrijk begrip. Het is het bedrag dat je jaarlijks fiscaal voordelig mag inleggen voor je pensioen. Maar uit ons onderzoek blijkt dat 55% van alle ondervraagde zzp'ers niet goed weet wat dit begrip inhoudt. Ook dit percentage stijgt naarmate het inkomen daalt. Onder de laagste inkomens kennen zeven op de tien de term niet goed.”

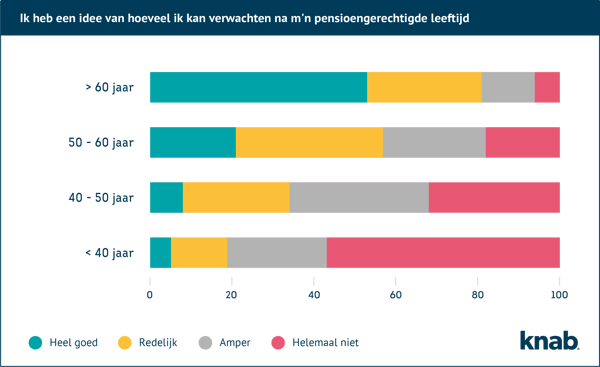

50-minners hebben amper een beeld van hoogte toekomstig pensioen

Om slim te kunnen anticiperen op je financiële situatie tijdens je pensioen, moet je wel een beeld hebben van hoe je pensioen er nu voor staat. De helft van alle zzp’ers in het onderzoek heeft een redelijk tot goed beeld van hoeveel ze later kunnen verwachten.

Dat percentage is uiteraard vooral leeftijdsafhankelijk. Zeven op de tien zzp’ers onder de vijftig jaar geven aan amper of helemaal geen beeld te hebben van de stand van hun pensioen. Pas vanaf het vijftigste levensjaar zegt een meerderheid van de zzp’ers wel een redelijk tot heel goed beeld te hebben. Hierbij geldt weer dat de hogere inkomens een (veel) beter beeld hebben dan de lagere inkomens.

De overheid investeert veel in dit inzicht. Mijnpensioenoverzicht.nl geeft bijvoorbeeld goed weer hoeveel je vanuit de overheid (eerste pijler) en je eventuele (ex-)werkgever (tweede pijler) kunt verwachten. Maar alles wat je zelf extra regelt – bijvoorbeeld via pensioensparen of pensioenbeleggen - vind je hier niet terug.

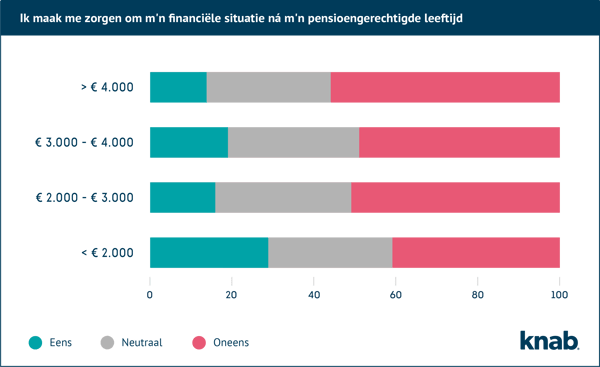

Vooral lage inkomens maken zich zorgen over later

Zorgen over de financiële toekomst kunnen zorgen voor mentale en fysieke problemen, wat kan leiden tot een vicieuze cirkel. Eén op de vijf ondervraagde zzp’ers maakt zich zorgen over zijn of haar financiële situatie ná de pensioengerechtigde leeftijd. Ook hier speelt inkomen een belangrijke rol. Bij de lage inkomens maakt 29% zich zorgen over de financiën tijdens het pensioen, bij de hoogste inkomens gaat dat om 14%.

Acht op de tien hebben wel íets geregeld

Zoals eerder vermeld zegt 38% van de ondervraagden actief bezig te zijn met het regelen van hun pensioen. Dat wil niet zeggen dat de rest helemaal niks heeft geregeld. Er zijn immers meerdere wegen die naar Rome leiden. Zo kun je er ook voor kiezen om te blijven werken of (extra) af te lossen op je hypotheek. Deze opties lijken in eerste instantie misschien niet op pensioenvoorzieiningen, toch spelen ze tijdens je oudedag een belangrijke rol.

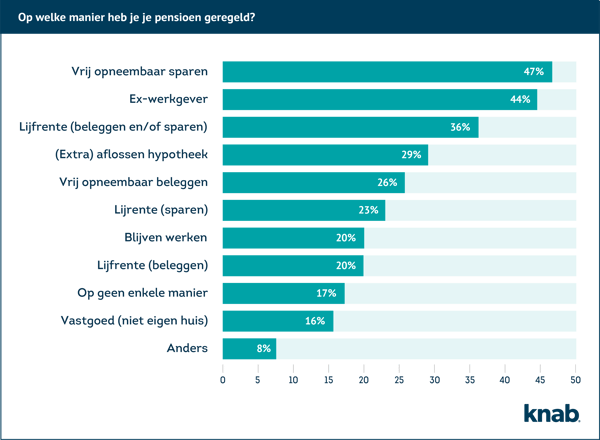

In het onderzoek legden we de respondenten ook de niet-fiscale pensioenopties voor met de vraag ‘Op welke manier heb je je pensioen geregeld?’

Vrij opneembaar sparen (47%) en beleggen (26%)

De meeste ondervraagde zzp’ers (47%) geven aan voor hun pensioen (ook) in te leggen op een vrij opneembare spaarrekening. Nog eens 26% doet dat op een reguliere beleggingsrekening. In beide gevallen gebruikt de zzp’er dus niet de fiscaal voordelige mogelijkheden, maar hebben ze wel de flexibiliteit om het geld elk moment weer op te kunnen nemen.

Ex-werkgever (44%)

Ruim vier op de tien zzp'ers geven aan dat ze hun pensioen hebben geregeld via hun ex-werkgever. Dit kan betekenen dat ze een pensioenregeling gebruiken die ze hadden toen ze nog in loondienst waren, of dat ze een nieuwe pensioenregeling hebben afgesloten als zelfstandige via hun voormalige werkgever. Bij sommige pensioenuitvoerders kan dit.

Alle respondenten in dit onderzoek zijn 'fulltime zzp'er', dat betekent dat ze op dit moment niet nog een baan in loondienst ernaast hebben.

Pensioenproduct (lijfrente) (36%)

Uit het onderzoek blijkt dat in totaal 36% van de zzp'ers fiscaal voordelig inlegt voor hun pensioen via een pensioenproduct (lijfrente). Dat gaat dus om fiscale opties pensioensparen (23%) en/of pensioenbeleggen (20%). Met zo'n pensioenproduct spaar of beleg je via een geblokkeerde rekening. Tijdens je pensioen laat je het opgebouwde vermogen periodiek uitkeren. Groot voordeel is dat je de inleg mag aftrekken van je inkomen en dat het ingelegde vermogen niet meetelt voor de vermogensbelasting.

(Extra) aflossen hypotheek (29%)

Bijna drie op de tien de zzp'ers geven aan dat zij (extra) aflossen op hun hypotheek. Dit kun je inderdaad zien als een manier om je pensioen te regelen. Door je hypotheek af te lossen, verlaag je je maandelijkse woonlasten. Dat geeft meer financiële ruimte tijdens je pensioen. Bovendien kun je een (bijna) afgeloste woning zien als een goed appeltje voor de dorst, mocht je na je pensioen bijvoorbeeld kleiner gaan wonen.

Blijven werken (20%)

De pensioengerechtigde leeftijd is voor zzp’ers een minder interessant begrip dan voor mensen in loondienst. Aangezien ondernemers zelf bepalen of en wanneer ze stoppen met werken. Een aanzienlijk deel van de ondervraagde zzp'ers (20%) is van plan om door te blijven werken. Soms puur vanwege de passie voor het vak, in andere gevallen omdat het financieel noodzakelijk is. Het inkomen dat je dan genereert, kun je uiteraard beschouwen als een pensioen.

Vastgoed (16%)

Een klein deel van de ondervraagden investeert in vastgoed en beschouwt dat als pensioen. Dit kan bijvoorbeeld het kopen van een tweede woning of beleggen in vastgoed zijn. De eventuele huurinkomsten en overwaarde – bij verkoop - kun je dan gebruiken voor je oude dag.

Vooral niks geregeld vanwege complexe regelgeving

Opvallend is dat een significant deel van de zzp'ers - namelijk 17% - op geen enkele manier iets gereld heeft. Ook dit percentage neemt toe, naarmate het inkomen daalt. 27% van de zzp'ers met een besteedbaar maandinkomen onder de € 2.000 heeft helemaal niks geregeld.

Toch blijkt de belangrijkste oorzaak niet het gebrek aan geld, maar de complexiteit van de fiscale regelgeving. De helft van de ondervraagden die niks geregeld hebben, geeft aan dat de complexiteit van fiscale regelgeving hen ervan weerhoudt om iets te regelen. Ze weten simpelweg niet hoe ze dit het beste kunnen doen. Een kleiner deel - ongeveer een op de vijf - geeft aan niks geregeld te hebben omdat ze te weinig geld te hebben.

Fiscale opties versimpeld in nieuwe pensioenwet

Per 1 juli is de nieuwe pensioenwet van kracht. Voor zzp’ers betekent dit dat ze vanaf dan maximaal 30% van hun pensioengevend inkomen mogen inleggen in een pensioenproduct. Dat is veel meer dan nu en bovendien veel simpeler te berekenen.

Oskar Barendse: “Voorheen was het echt ingewikkeld om te berekenen hoeveel je mocht inleggen. Die complexiteit is nu voorbij. Bovendien zijn de regels nu ruimer en dus interessanter voor zzp’ers. Ondernemers doen er goed aan om zich in die nieuwe pensioenwet te verdiepen. Want de meest genoemde pensioenvoorziening is nu nog ‘vrij opneembaar sparen’. Dat is prima als onderdeel van de totale mix, maar laat ik benadrukken dat de fiscale regelingen rondom lijfrente erg verstandig zijn om te overwegen. Wat dat betreft is mijn motto: het ene doen en het andere niet nalaten.”

Gemiddeld 10% inkomsten gaat naar pensioen

Een effectieve manier om je pensioen te regelen, is door een deel van je inkomsten direct te reserveren. Door het niet op je betaalrekening te laten staan, kom je minder snel in de verleiding om het geld ergens anders aan uit te geven. 43% van de ondervraagde zelfstandigen doet dit.

Hoeveel geld je het beste opzij kunt zetten, hangt af van veel factoren. Denk aan:

- Je leeftijd

- De leeftijd dat je wil stoppen met werken

- Je vermogen

- Je (toekomstige) hypotheeklast

- Een eventueel te verwachten erfenis

Het helpt altijd om ook te kijken naar wat anderen doen. Uit ons onderzoek blijkt dat de doorsnee zzp’er 10% van de inkomsten apart zet. Dat betekent dat de ene helft minder opzijzet en de andere helft meer. Zzp’ers die niks apart zetten, zijn niet meegerekend.

Oskar Barendse: “Áls men iets opzijzet, is het percentage dat ze apart zetten nagenoeg gelijk over de verschillende inkomensgroepen. Het grote verschil is dus enkel dat ondernemers met een lager inkomen dat veel minder vaak doen. Daar proberen we met Knab verandering in te brengen. Ook als je weinig overhoudt, kun je je financiën zo (her)organiseren dat je 10% van je inkomsten apart kunt zetten voor je toekomst. Het is veel waard als je je op die manier geen zorgen meer hoeft te maken over je geld voor later.”

Pensioen regelen via Knab

Bij Knab kun je op verschillende manieren inleggen op De Pensioenschijf van Vijf. Uiteraard via reguliere spaar- en beleggingsrekeningen, maar sinds kort ook via Pensioenbeleggen. In augustus komen we ook met Knab Pensioensparen. Dat zijn allebei derdepijlerproducten waarmee je als zzp'er fiscaal voordelig vermogen kunt opbouwen voor je pensioen.

Casper Zwart

Casper is Adviseur Klanttevredenheid bij Knab en heeft daarnaast veel ervaring als schrijver. Hij doet al jaren regelmatig onderzoek naar de behoeftes en ervaringen van zzp'ers.